募集の概要

- 買収対象領域

- ●再生可能エネルギー関連事業 (太陽光発電・風力開発・バイオマス発電などの発電所、再生可能エネルギーに関連する技術を持つ事業者など)

- 実現したいこと

- 既存領域の強化

- 募集の特徴

- 買収スケジュール

- 概ね3か月から5か月程度を想定しています

M&Aの方針

- 買収対象業種

- 買収除外対象

- 上記と全く関連のない領域は対象外とさせていただきます。

- 買収予算

- 契約締結までの期間

- 最短2ヶ月

- 募集エリア

- ロックアップ

- 交渉次第

M&Aの戦略

何をやっているのか?

グリーンエネルギーの総合カンパニーとして、垂直統合のビジネスモデルを実現

Abalanceグループは、2000年にインターネットサービスの開発・運営等を行うIT企業として設立。事業内容を変容させながら成長し、現在では太陽光発電・風力などグリーンエネルギーの総合カンパニーとして、多様な事業を展開しています。

●グリーンエネルギー事業

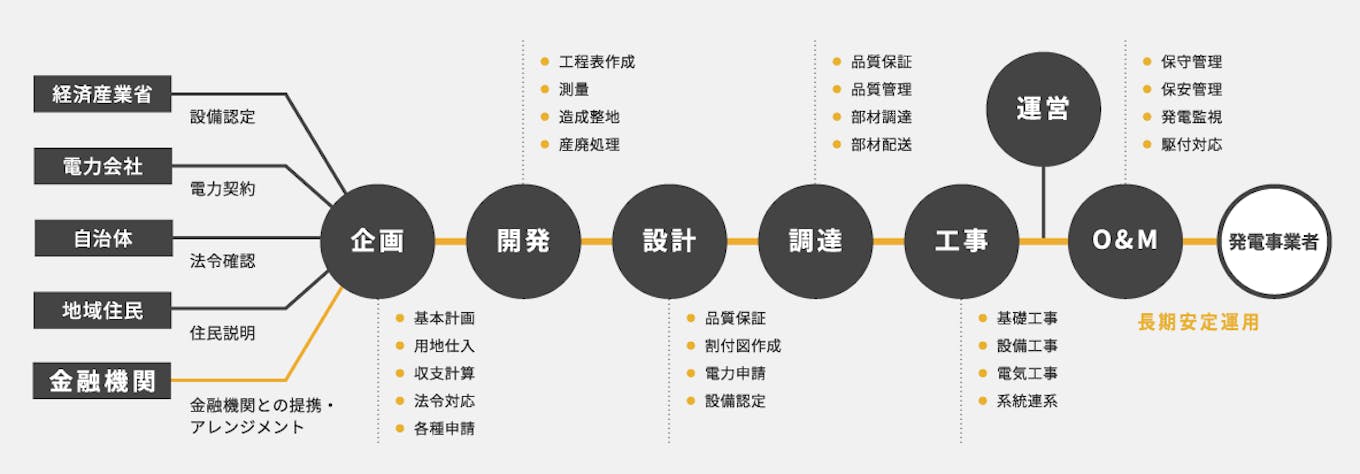

主力のグリーンエネルギー事業では、株式会社WWBを中心に、太陽光発電所の販売、自社保有太陽光発電所による売電、ソーラーパネル・関連製品の販売および太陽光発電設備の工事請負、太陽光発電所の運営管理(O&M)等を行っています。また海外事業として、ベトナムに太陽光パネル製造販売企業のVSUNを持ち、グローバルなサプライチェーンを形成し、欧米向け販売で成長を続けています。

企画からパネル製造、工事、運用保守までワンストップで提供できる点は当社グループの大きな強み。また、自社保有発電所からの売電収入や、O&Mからの管理報酬といった安定的なキャッシュフローを原資に、発電所などへ再投資を実施。持続可能な投資循環サイクルを構築しています。

●IT事業

グループのAbitにて、労働生産性向上に貢献するソフトウエアの開発や販売を行っています。太陽光発電所の稼働・発電データの活用や遠隔監視装置のノウハウはこのIT事業から生まれています。昨今ではIoT、RPA、AI等の先端分野に注力しています。

●建機販売事業

国内外で、基礎工事機器から特殊機械まで中古機械の販売・レンタルを行っています。グリーンエネルギー事業の海外進出の背景には、建機販売事業で長年培ってきた海外事業ノウハウの活用があります。

●光触媒事業

グループの日本光触媒センターにて、光触媒製品の製造・販売を行っています。同社が製造する光触媒製品は高い抗菌・抗ウィルス効果が期待され、コロナ渦で注目を集めています。

何を目指しているのか?

ESG、SDGsの推進による社会価値と企業価値の両立により、アジア圏における再生エネルギーのグローバル企業を目指しています。そのための戦略として、以下の3ステップを掲げています。

(1)発電所の自社保有による安定収益、キャッシュ・フローの確保

2030年までに、国内外を合わせて1GW規模の発電所を保有することを目標としています。1GWの発電能力は、原発の1基分に相当する規模となります。売電事業は安定収益源であり、すでに相当規模の発電所が完成し、売電を開始しています。

(2)海外投資の着実な推進

自社保有発電所の売電収入で獲得したキャッシュ・フローを使って、電力需要が旺盛な海外市場での投資拡大を図る方針です。世界の太陽光発電市場では中国メーカーのシェアが高い状況ですが、米中貿易摩擦の影響もあり、ベトナムのVSUNにとって米国シェアを拡大する好機となっています。

(3)新規事業によるアップサイドの獲得

既存事業の拡大戦略に加えて、卒FIT(固定価格買取制度による電力の買取期間が終了した太陽光発電所)、蓄電池関連事業、風力発電所の開発、再生エネルギー関連のM&Aなどによる新規事業の育成にも注力する方針です。

何を必要としているのか?

代表取締役社長・光行康明

上記の戦略を推進していくために、外部成長エンジンとしてM&Aを実施していきます。具体的に検討しているのは以下の分野です。いずれも、事業規模や事業所所在地は問いません。

●再生可能エネルギー関連事業

太陽光発電、風力開発、バイオマス発電など、再生可能エネルギー関連の事業をM&Aしたいと考えています。発電所のみの買収を想定していますが、会社も含めたかたちでも構いません。発電所の場合は、稼働中の発電所はもちろん、未稼働(建設中や建設前でFITの権利を保有)のものも歓迎します。また、再生可能エネルギーに関連する技術(蓄電池や施工、遠隔監視など)を持つ事業者様も幅広く検討します。

●IT関連事業

IT事業を拡大するため、エンジニアが多く在籍している会社をM&Aしたいと考えています。IoT、RPA、AI等の先端分野に強みを持つIT企業や、ナレッジ共有や業務プロセス改善などホワイトカラーの生産性向上に寄与するツール・ソフトを開発・販売している企業を求めています。

なお当社グループは、過去に複数のM&Aを行ってきた実績があります。

2017年、太陽光発電所の分譲販売事業を展開する株式会社バローズを完全子会社化。近畿・九州地方の太陽光発電事業を強化すると共に、当社従業員の専門性を活用し、営業および施工管理の強化を実現しました。

また2019年、光触媒製品の製造販売等を営む株式会社鯤コーポレーション(現、日本光触媒センター)を買収。当社グループのヘルスケア分野進出の中心的存在となっています。

M&Aに実績ある当社となら、安心して仲間になっていただけるはずです。

何を提供できるのか?

●経営資源の活用

当社グループに参画していただいた場合には、顧客基盤・海外ネットワークの提供、営業力の提供、施工管理ノウハウ・リソースの共有、バックオフィス業務巻き取り(持ち株会社にて一括管理)、東京・大阪オフィスの共同利用(品川区本社)など、当社グループの持つ経営資源を有効活用していただけます。

●シナジー効果

再生可能エネルギー関連事業者様に対しては、当社グループが持つ太陽光・風力発電所の開発や運営管理に関するノウハウを共有することで、シナジーを発揮していただけます。また、新製品・新技術等に関する共同開発、その他リソースの相互補完なども柔軟に検討します。

●安定的な経営基盤

当社では自社保有発電所からの売電収入など安定的な収益源を確保し、持続的な成長を実現しています。東証第2部上場企業であり社会的な信用力もあります。安定的な経営基盤を背景に、貴社の経営をサポートします。

起業家・経営者に向けてひとこと

パリ協定以降の国際的潮流のなか、日本でも2050年カーボンニュートラルが表明されるなど、再生可能エネルギーへの注目はますます高まり、当社のグリーンエネルギー事業も大きな成長を見込んでいます。IT事業においても、IoT、RPA、AI等の成長分野での需要拡大が期待できます。

さまざまなチャンスを掴みながら、当社グループはこれからも力強く事業を拡大していきます。

後継者不足など止むに止まれぬ事情で事業売却を検討されている経営者様、IT事業をさらに伸ばしていきたいとお考えの経営者様、あるいは発電所の売却をお考えの投資家様などは、ぜひ一度当社へご相談ください。何でもお話したいと考えています。お会いできることを楽しみにしています。