【クロス・マーケティンググループ×REECH】面談後約2カ月でクロージング!ロックアップなしで、インフルエンサーマーケティング企業を買収した背景とは?

買い手:株式会社クロス・マーケティンググループ

売り手:株式会社REECH

公開日:

デジタルマーケティング事業を展開する株式会社クロス・マーケティンググループは2022年3月、M&Aクラウドを通じてインフルエンサーマーケティングシステムを提供する株式会社REECHの買収を実現しました。

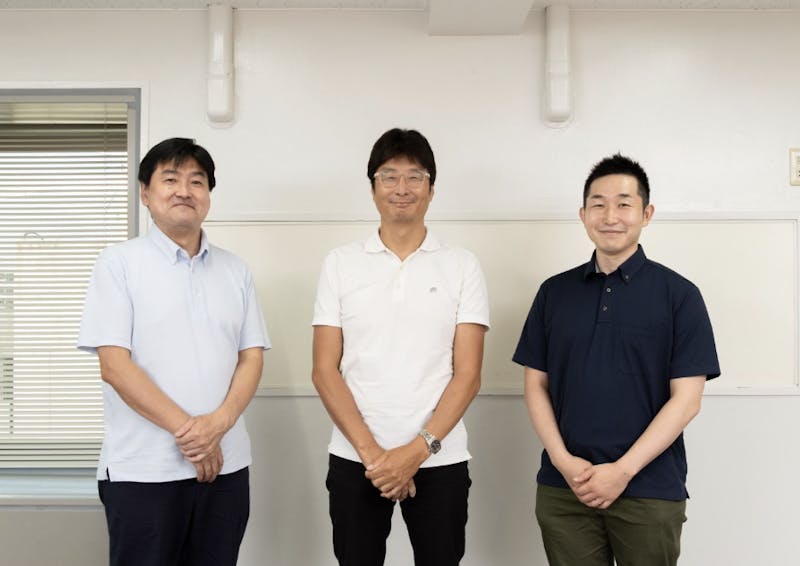

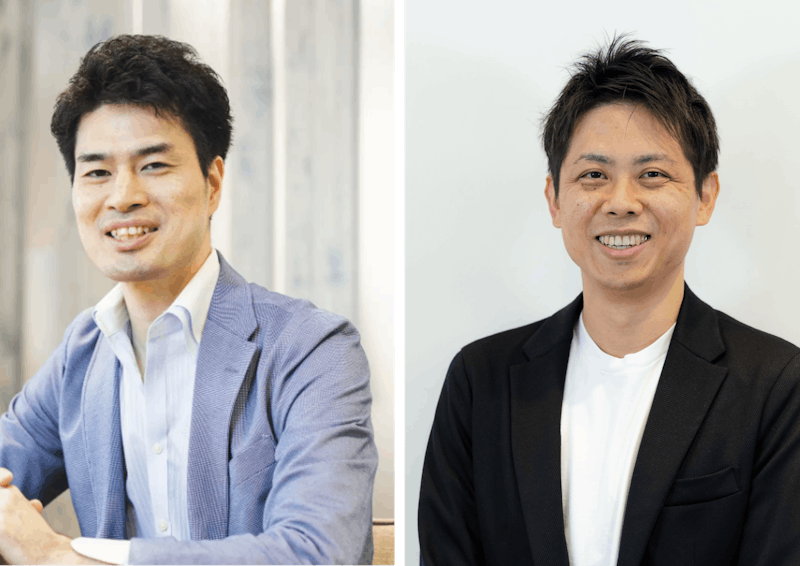

今回の買収を実行した背景や成約に至る過程、今後の展開について、クロス・マーケティンググループ 社長室 室長の川﨑 恒平氏(写真左)と、同グループ企業の株式会社ドゥ・ハウスの代表取締役社長で、新たにREECH代表取締役CEOに就任した小笠原 亨氏(写真右)にお話を聞きました。

プロフィール

株式会社クロス・マーケティンググループ 執行役員 社長室 室長。 化学品商社、複数のベンチャー企業を経て2004年に株式会社クロス・マーケティング入社。経営企画室長、情報システム部長などを経て、2013年に退職。ECを中心としたグローバルDXコンサルティングを手がける、GDX株式会社の取締役COOを経て2021年7月よりクロス・マーケティンググループに復帰。

株式会社ドゥ・ハウス代表取締役社長 兼 株式会社REECH代表取締役CEO。 社会人経験を経て大学に進学し、2011年に販売促進支援/市場調査事業を手掛ける、株式会社ドゥ・ハウスに入社。販売促進関連事業の営業担当執行役員などを経て、2019年に同社取締役、2020年に代表取締役社長就任。 (ドゥ・ハウスは2021年に株式譲渡でクロス・マーケティンググループの傘下となる)

社内検討を始めた直後に理想の売り手企業から打診

――クロス・マーケティンググループではどういったM&A戦略を掲げているのでしょうか?

川﨑:2021年8月に中期経営計画を発表し、そのなかで、デジタルマーケティング事業、データマーケティング事業、インサイト事業、それぞれのM&A戦略を掲げています。

デジタルマーケティング事業においては「サービスメニューの拡充」を目的に、デジタルマーケティング領域企業、ソフトウェア開発・SaaS関連企業、ヘルスケア・消費財等のDX関連企業などのM&Aを推進していく方針です。

――ソーシングはどのように行っていますか?

川﨑:M&A仲介会社に窓口を持って紹介を受けているほか、人脈を活用したり、あるいは『M&Aクラウド』を利用してアプローチしたり・されたりといった方法で進めています。

――これまでも川崎さんが担当されていたのですか?

実は私、2021年7月にクロス・マーケティンググループに出戻り入社していて、前任から引き継いでM&A戦略を担っています。私が引き継いだ時点では、他のM&Aマッチングサイトも使っていましたが、売り主よりも仲介業者からのアプローチが多いため、利用をやめたという背景もあります。

――ありがとうございます。今回買収したREECHさんについては、M&Aクラウド上で打診があったんですね。

川﨑:そうです。2021年末ごろに打診がありました。その当時、グループ会社であるドゥ・ハウスの小笠原から、インフルエンサーマーケティングを伸ばしていきたいというニーズを聞いていたので、検討するうえでもちょうど良いタイミングだったんです。

小笠原:私たちドゥ・ハウスは商品開発や商品育成支援を目的にマーケティングサービスを提供している会社で、サービスメニューの一つにインフルエンサーマーケティングの支援があります。このサービスは毎年、前年比300%くらいの成長を続けていますが、課題もありました。

例えば、インフルエンサーのキャスティングやマッチングで他社と差別化を図るのが難しかったり、インフルエンサーの分析や管理といった業務をExcelで行っていたので非効率になっていたり…。それを解決するツールを社内に取り込めれば、さらに事業を拡大できるのにと考えていて、その手段としてのM&Aを川﨑に相談していました。

川﨑:そこで打診が来ていた会社のいくつかに面談のオファーを出し、2社と実際に面談を行いました。そのうちの1社がREECHでした。

――ありがとうございます。M&Aクラウドを利用された感想はいかがですか?

川﨑:仲介会社を挟まないので、話が早いところがいいですよね。それが一番のメリットだと思います。

また、サポートが充実している点も良いですよね。「手数料はいくらかかる?」といった質問をした時に、すぐに回答してくれるのは好印象です。当社のような上場会社は決裁にどうしても所定の手続きが必要となるので、それまでのやり取りは迅速に行って、取締役会などの期日にきちんと間に合わせる必要があります。そのため問い合わせしてから2、3日もかかってしまうと、チャンスを逃しかねません。

サービス内容や条件面に即納得し、スピーディーに決断

――REECHはどのような会社なのでしょうか?

小笠原:インフルエンサーと企業のマッチングプラットフォームである『REECH CASTING』と、大量のインフルエンサーデータから適切なインフルエンサーを検索できる『REECH DATABASE』の二つのサービスをSaaS形態で提供しています。

前代表取締役の杉山善則さんが2018年に創業し、本人に加え、業務委託メンバー数名のスタートアップですが、サービス開始から1年で売上が立っており、利益も出ています。

――最初に面談した時の印象は?

川﨑:杉山さんの人柄の良さや優秀さが非常に印象的でした。証券会社出身で、M&Aアドバイザリーの経験があり、独学でエンジニアリングやデザイン技術を学んでREECHを起業した方です。財務的な目線をお持ちの方なので、提示されたバリュエーションも当社が考えている相場通りでした。

小笠原:最初の面談時、サービス内容や財務内容についてまとめた資料をもとにプレゼンしていただいたのですが、その資料が完璧で、知りたい情報が簡潔に網羅されているのには驚きましたね。社内で経営陣を説得する際も、その頂いた資料を活用しています。

――最終的にREECHの買収を決断した決め手は?

小笠原:ツールの素晴らしさが決め手です。実は以前から、他社も含めていろいろなインフルエンサーマーケティング関連のツールを比較検討していました。その結果、REECHのものが私たちの課題を解決するのに最適だと。そのような会社からお話をいただいたので、すぐに名乗りを上げたという感じです。

川﨑:マニュアルを見なくても使えるくらいUIが優れているんですよね。AIを活用した分析やレポーティングサービスなどの機能も充実しています。

小笠原:そうですね。使い勝手としてはほぼ完璧でした。それに『REECH DATABASE』については、ほぼ営業することもなく1年で30社超のクライアントを獲得していました。このツールと、当社の営業力とを組み合わせれば、事業を一気に伸ばせると思いました。

――交渉はどのようなスケジュールで進んだのでしょうか?

川﨑:1月中旬に面談して、社内での検討を経て2月に買収の意向を出し、3月25日に成約に至りました。交渉がスピーディーに進んだのは、REECH側の条件が適切で、情報提供などの準備が素晴らしかったことも理由だと思います。

――今回のM&Aはロックアップなしの事例です。売却条件の一つだったのでしょうか?

川﨑:はい。杉山さんは優秀な方なので、もちろん残っていただいた方がよかったのですが。ただ、REECHのツールは完成されており、システムチームにプログラムのレビューを依頼したところ、運用・管理も自社で問題なくできるということだったので、前代表が経営を離れても問題ないと判断しました。

買収後2週間で新規顧客を獲得!社内で思わぬ副産物も

――REECHをホールディングス傘下に配置した理由は?

川﨑:クロス・マーケティンググループ傘下にはグループ会社がたくさんあり、それぞれ強みや顧客層が異なります。例えばドゥ・ハウスは食品メーカーや小売業の顧客が多く、ほかには通販系に強みを持っている会社もある。また、マーケティングリサーチ事業を行っているクロス・マーケティングは大手企業に強い。

そんなグループ各社がREECHと連携しながら、それぞれの強みがある分野や顧客に対してサービスを提供する形がまずは最善と考えました。そのためには独立した子会社としておいた方がいいだろうと。

――今回の買収によって、どんな効果を期待していますか?

小笠原:ドゥ・ハウスとREECHが事業連携することで、インフルエンサーマーケティング領域を強化していけると考えています。

ドゥ・ハウスの営業力やディレクション力と掛け合わせることで、一気にサービス拡大を図っていけるはず。実際に買収後、2週間ほどで3件の新規顧客を獲得できましたから、すでにシナジーも発揮しています。

また、ドゥ・ハウス社内における業務効率化の効果も出ています。これまでExcelなどで行っていた業務を『REECH CASTING』『REECH DATABASE』に置き換えた結果、80%くらいの業務時間削減につながりました。これだけでも大きなメリットといえます。

――REECHの新代表として、今後はどのような展開をお考えですか?

小笠原:ツール、およびプロモーションの強化を行うことで、2023年末までに70万人超のインフルエンサーを対象とした日本最大級のデータベースに拡大を図ります。

また、クロス・マーケティンググループのリソースを活かし、データ分析、サンプリング、リアルイベント運営などのサービスと組み合わせ、より広範なマーケティング活動をサポートできるメニューの提供を行っていく予定です。

まずは国内のインフルエンサーマーケティング市場でシェアトップを獲得したいですね。さらに2、3年後には海外に展開することも考えているので、社内体制を早く整えたいです。現在、ドゥ・ハウスからREECHに出向しているメンバーが3人いるのですが、今後2年で30人程度の組織を構築していきます。

買い手に提示する情報を充実させたほうが成約につながる

――クロス・マーケティンググループとして、今後のM&A戦略はどのようにお考えですか?

川﨑:前述した中期経営計画に則り、引き続きM&A戦略を進めていきます。M&Aにあたっては、バリュエーションが割安だからとか、売上拡大につながるからといって、本業とあまり関係のない会社を買うことはしません。今回のREECHのように、買収後にグループ内でのシナジーを発揮できる会社が必須条件です。

クロス・マーケティンググループは営業力や顧客基盤に加え、データベースの活用力を強みとしているので、そのような強みを活かせる企業を買えば、PMIがやりやすいですし、買収後、速やかに成長させられると思っています。

――M&Aを検討している売り手企業に対して、何かアドバイスをするとしたら?

川﨑:今回は、REECHのオファー内容がとても充実していたため、興味を引かれました。会社のサービスはもちろん、顧客の状況、財務状況、経営者の経歴などが具体的にわかりやすくプレゼンテーションしてありました。

しかし、最初に受け取った情報がもっと簡素なものだったら、アプローチしようという気持ちにならなかったかもしれません。開示したくない情報もあるとは思いますが、「非公開」の項目ばかりだと買い手としても手を出しにくくなります。

プラットフォーム上でのやり取りは顔が見えないだけに、なるべく工夫して、買い手に提示する情報を充実させたほうが成約に至りやすいのではと思います。

――川﨑さん、小笠原さん、本日はありがとうございました。

■本ディールの経緯

2019年11月18日 REECHが『M&Aクラウド』に登録

2021年5月26日 クロス・マーケティンググループが『M&Aクラウド』で募集開始

2022年1月18日 初回面談(WEB)

2022年2月7日 2回目面談実施(Web、取引状況・システム仕様確認等)

2022年2月21日 LOI提出

2022年2月23日 3回目面談(対面、詳細な仕様、運営状況確認)

2022年3月10日 財務・法務関するヒアリング(対面)

2022年3月25日 契約締結

=======

本ページに掲載している情報には、M&Aが成立するに至る経緯に加え、インタビュー時点での将来展望に関する記述が含まれています。こうした記述は、リスクや不確実性を内包するものであり、環境の変化などにより実際の結果と異なる可能性があることにご留意ください。